Emissione fatture elettroniche – particolarità

La fattura B2C sempre attraverso l’agenzia delle Entrate

OPERAZIONI VERSO E DA SOGGETTI NON RESIDENTI, NON STABILITI, NON IDENTIFICATI IN ITALIA – REGOLE DI PROCESSO

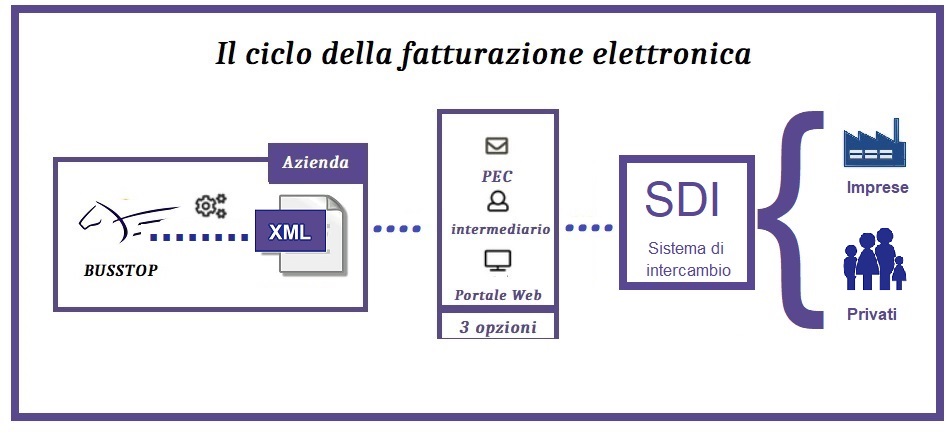

Il file xml della fattura elettronica per questo tipo di soggetti, può essere identico a quello dei soggetti italiani e non va firmato. BUSSTOP ha deciso che per semplicità, utilizzerà il medesimo file.

A uso programmatori

Dati obbligatori per operatori economici

ID paese (codice iso a 2 caratteri) es: DE (Germania)

ID fiscale (identificativo fiscale)

Dati obbligatori per persone fisiche

ID paese (codice iso a 2 caratteri) es: DE (Germania)

ID fiscale identificativo fiscale ove presente, ma se assente indicare nome e cognome

Inserimento di codici IPA , codice identificativo e/o PEC

Codice IPA (6 caratteri per PA) – non inserire la PEC del cliente

Codice identificativo (7 caratteri per B2B e B2C) – non inserire la PEC del cliente

La PEC si inserisce solo nel caso in cui il codice identificativo è mancante e si inseriscono 0000000

Scarti fatture

Se la fattura è respinta dallo SDI, la fattura non risulta mai emessa. Se a respingere la fattura è il cliente PA finale, fa fede la notifica di esito: messaggio con il quale il SdI inoltra al trasmittente la notifica di esito committente ricevuta dal destinatario della fattura.

In questo caso la fattura non risulta emessa.

Si rammenta che per le fatture B2B e B2C non esiste scarto. In questo caso si dovranno emettere note di credito elettroniche per correggere eventuali emissioni errate.

Sigillatura

La sigillatura delle fatture, che troverete in fatture e corrispettivi dell’Agenzia delle Entrate, corrisponde alla firma digitale ma solo per le B2B e B2C che risulteranno così immodificabili.

La fatture PA vanno invece firmate digitalmente con il metodo classico

Soggetti esentati dall’emissione della fattura elettronica

- Contribuenti minimi di cui all’articolo 27, commi 1 e 2, del decreto-legge 6 luglio 2011, n. 98, convertito, con modificazioni, dalla legge 15 luglio 2011, n. 111; ( coloro che hanno conseguito nell’anno solare precedente ricavi o compensi in misura non superiore a 30.000 euro. )

- Contribuenti in regime forfettario di cui all’articolo 1, commi da 54 a 89, della legge 23 dicembre 2014, n. 190.

- coloro che abbiano conseguito ricavi o percepito compensi non superiori a determinati limiti (ragguagliati all’anno nel caso di attività iniziata in corso di anno), diversificati in base al codice ATECO, che contraddistingue l’attività esercitata

- abbiano sostenuto spese complessivamente non superiori a 5.000 euro lordi per lavoro accessorio, lavoro dipendente e per compensi erogati ai collaboratori, anche assunti per l’esecuzione di specifici progetti.

- il costo complessivo dei beni strumentali, al lordo degli ammortamenti, non superi, alla data di chiusura dell’esercizio, i 20.000 euro. Non concorrono alla formazione di detto limite i beni immobili, comunque acquisiti, e anche se detenuti in locazione, utilizzati per l’esercizio dell’impresa, arte o professione. Rilevano, invece, nel calcolo del limite: per i beni in locazione finanziaria, il costo sostenuto dal concedente; per i beni in locazione, noleggio e comodato, il valore normale degli stessi determinato alla data del contratto di locazione/noleggio o comodato; per i beni in proprietà, il prezzo di acquisto. I beni utilizzati promiscuamente per l’esercizio dell’impresa, arte o professione e per l’uso personale o familiare, concorrono alla formazione del predetto limite nella misura del 50%, indipendentemente dal loro effettivo utilizzo. Non concorrono, infine, al calcolo del limite dei 20.000 euro i beni strumentali all’esercizio dell’arte o della professione, ovvero all’esercizio dell’impresa il cui costo unitario non sia superiore a 516,45 euro.

Questi soggetti, pertanto, non sono ora, e non saranno nemmeno a partire dal 1° gennaio 2019, obbligati ad emettere fattura elettronica per la certificazione delle loro operazioni attive. Tuttavia, dovranno anch’essi rapportarsi con la rivoluzione digitale del fisco, perché potranno risultare destinatari di e-fatture.

Cosa accade se dobbiamo emettere la fattura elettronica per un cliente che non ha ne PEC ne codice identificativo ?

La fattura viene emessa regolarmente ed inviata allo SDI, il quale provvede ad inviarci un link Dobbiamo poi provvedere a girare questo link al cliente finale, per consentirgli di scaricare la fattura.

Data di emissione delle fatture elettroniche

L’art. 21 co.4 DPR 633/72 recitava che la fattura deve essere emessa al momento di effettuazione dell’operazione a norma dell’art. 6 del DPR 633/72

Il primo periodo è stato sostituito con….. “La fattura è emessa entro 10 giorni dall’effettuazione dell’operazione” Nel nostro settore pertanto, 10 giorni dalla fine del servizio

La fattura cartacea o elettronica si considera emessa all’atto della sua consegna, spedizione, trasmissione o messa a disposizione del cessionario committente.

In pratica si può dire che la data di:

Effettuazione = data in cui l’imposta = data emissione = Data riportata

operazione diventa esigibile (trasmissione) in fattura

Trasmissione fattura al SDI

Deve essere tempestiva

Un piccolo ritardo che non pregiudica la corretta liquidazione IVA, costituisce Violazione NON punibile

Per le fatture PA – in caso di scarto, RE-inoltro nei 5 giorni successivi effettivi (non lavorativi)

Sanzioni

Non applicate se l’emissione avviene entro il termine della liquidazione periodica dell’imposta

Si applicano ridotte dell’ 80% se emessa entro il termine della liquidazione dell’imposta del periodo successivo

Esempi

Contribuente mensile

Annotazione fatture emesse

Le fatture di cui all’art. 21 comma 4 terzo periodo lettera b sono registrate entro il giorno 15 del mese successivo a quello di emissione e con riferimento al mese medesimo

Emissione e annotazione fatture